港股药企的又一起并购接踵而至。

在中国生物制药宣布全资收购小核酸创新药企赫吉亚后的第二天,港股药企的又一起并购接踵而至。

1月14日晚间,药明合联(02268.HK)发布了拟溢价约99%要约收购东曜药业消息。要约收购价每股为4港元,要约收购达成的条件之一,收购的股份可以使得药明合联持有东曜药业的投票权不低于60%。

药明合联这次要约收购,将最高耗资27.9亿港元。

药明合联与东曜药业(01875.HK)同属于医药外包(CXO)企业,主要从事抗体偶联药物(ADC)代工企业。东曜药业最早是从一家生物科技企业起家,2020年起逐渐全面转型为ADC代工企业。

ADC是通过一个化学连接子将具有细胞毒性的小分子药物(即有效载荷)偶联至抗体上。不同于抗体类药物,ADC本身结构比较复杂,商业化生产门槛颇高,随着全球ADC药物市场扩容,推动了代工市场发展。

药明合联的业务覆盖抗体中间体、载荷连接子、偶联原液与制剂的全产业链研发及生产服务,可以实现从药物发现到商业化生产。作为ADC代工龙头企业之一,这几年,药明合联的业绩一路上扬,公司也预计2025年营收同比增长超45%;经调整净利润(不含利息收入和支出)同比增长超45%。

反观东曜药业,公司在2024年首度实现年度盈利3475.7万元,但2025年前三季度再度陷入亏损。

药明生物CEO陈智胜对第一财经记者表示,这次药明合联收购东曜药业是想解决产能供应紧张问题。

药明生物是药明合联的控股股东。“订单太快了建厂来不及,建设一个ADC工厂,到运行,需要三年。目前这个节点收购,标的估值也比较合理。”陈智胜说。

在第44届摩根大通医疗健康大会上,药明合联首席执行官李锦才表示,按2025年营收计,公司全球市占率超24%。公司的长期增长目标是,2025-2030年复合年增长率达30%-35%,到2030年使商业化生产(M端)项目与XDC(偶联药物)分子营收占比均突破20%。

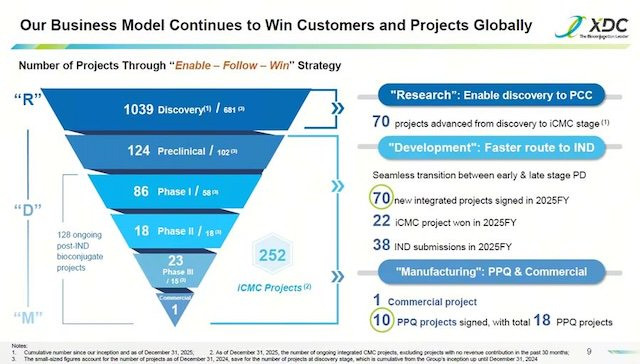

截至2025年底,药明合联累计开展1039个发现阶段项目,从临床一期到商业化生产阶段的项目共有252个。

工艺性能确认(PPQ)作为药品商业化生产前的关键步骤,其数量是预判CXO企业未来1-3年生产收入的重要指标。药明合联的PPQ项目也达到18个。

李锦才表示,公司未来还将继续积极且审慎地推进产能拓展战略,2026-2029年累计计划投入超70亿元,用于国内外偶联、制剂及载荷连接子设施扩张,扩张速度远超行业平均水平。

1. ADC赛道加速整合:药明合联溢价99%收购东曜药业,凸显ADC(抗体偶联药物)代工领域的高景气度。随着全球ADC药物市场规模扩大(预计2030年超300亿美元),CXO企业通过并购快速获取产能与技术成为关键策略。东曜药业虽短期盈利波动,但其ADC全流程生产能力填补了药明合联的产能缺口,反映行业”时间换空间”的竞争逻辑。

2. 垂直整合提升壁垒:药明合联通过收购实现从抗体中间体到制剂的全产业链闭环,其PPQ项目达18个(预示未来1-3年商业化放量),叠加70亿元产能扩张计划,将强化在ADC-CXO领域的头部地位。这种”研发+生产”一体化模式,比单纯代工企业更具抗风险能力,尤其适合技术复杂度高的偶联药物领域。

3. 出海战略的产能卡位:药明系通过并购加速全球化布局,2025年24%的全球市占率目标需依托海外产能。东曜药业在亚洲市场的设施与药明合联现有欧美产能形成互补,为承接跨国药企订单提供地理优势。未来3年行业或现更多类似并购,中小型CXO企业可能成为巨头争夺标的。